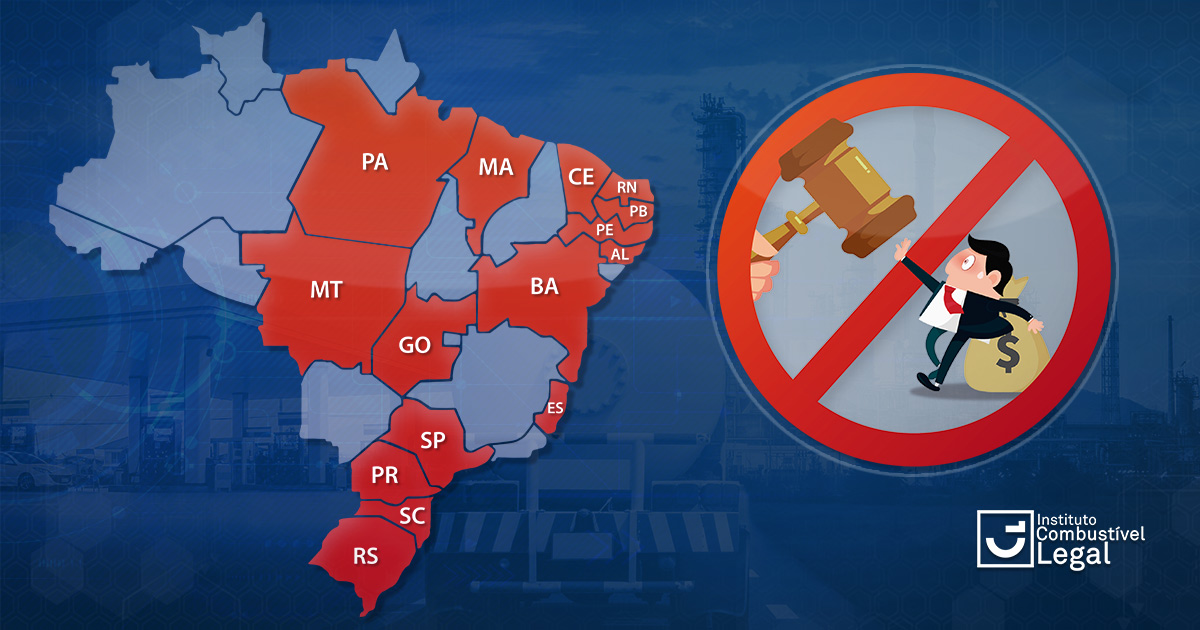

Sem lei federal específica, estados criam legislações próprias para combater o devedor contumaz

Publicado em 21/06/2021 por Alessandra de Paula

O devedor contumaz, aquele que faz do não pagamento de tributos uma estratégia de negócios, provoca um enorme estrago na sociedade. Conforme último estudo promovido pela Fundação Getúlio Vargas, apenas no setor de combustíveis, o rombo anual causado pela sonegação é de R$ 14 bilhões para as contas do país. Esse tipo de crime retira da população recursos importantes, que poderiam ser usados em áreas essenciais, como Saúde, Educação e Segurança, e também afeta a concorrência leal entre as empresas.

Pela falta de uma lei federal que puna esses sonegadores, alguns estados brasileiros apostaram na criação de leis próprias para defender seus erários do estrago causado pelo devedor contumaz. Diante desse contexto, o Instituto Combustível Legal defende a aprovação do PLS 284/2017, que prevê critérios para detectar e punir esses maus empresários. Porém, infelizmente, o projeto ainda não foi aprovado.

A criação de uma lei em âmbito nacional, que caracterize a figura do devedor contumaz, é importante para que empresas mal-intencionadas não se estabeleçam em estados desamparados por uma legislação específica. Um exemplo é o estado do Rio de Janeiro, cuja estimativa de sonegação somente no setor de combustíveis, segundo o ex-secretário da Fazenda, Guilherme Mercês (confira aqui), gira em torno de R$ 250 milhões.

Ninguém vai à falência, ou demite funcionários, por causa de uma liminar indeferida. Pelo contrário, proteger o devedor contumaz pode falir, ou gerar desemprego em empresas que sempre trabalharam de forma séria

Em 2019, o Supremo Tribunal Federal (STF) finalmente decidiu que é crime declarar e não recolher o ICMS, mas só isso não bastou, afinal, os ministros não deixaram claro o que caracterizaria a contumácia – a partir de quantos meses sem pagar já é possível que alguém se torna um devedor contumaz? E qual o valor?

Em entrevista concedida ao ICL, o Juiz federal Eduardo Fernandes, titular da 25ª Vara Federal do Rio de Janeiro (Previdenciária e Marcas e Patentes), e também presidente da Associação dos Juízes Federais do Brasil, destacou os prejuízos que o devedor contumaz causa para a economia e imagem do Judiciário.

“Permitir que alguém possa concorrer no mercado por meio do não pagamento de tributos só traz prejuízos para todos. Os juízes têm de estar muito atentos, pois a crise das empresas, na grande maioria das vezes, decorre de culpa das mesmas. O Judiciário só é chamado no momento de desespero, não tendo nenhuma responsabilidade sobre gestão, etc. Ninguém vai à falência, ou demite funcionários, por causa de uma liminar indeferida. Pelo contrário, proteger o devedor contumaz pode falir, ou gerar desemprego em empresas que sempre trabalharam de forma séria”, afirma.

Estados com legislação contra o devedor contumaz

A seguir, confira como funciona o processo de caracterização do devedor contumaz em alguns estados:

1 – São Paulo – A Lei Complementar nº 1320/2018 define princípios para o relacionamento entre os contribuintes e o Estado de São Paulo e estabelece regras de conformidade tributária. De acordo com o artigo 19 da lei, ficará sujeito a regime especial para cumprimento das obrigações tributárias, na forma e condições previstas em regulamento, o devedor contumaz que tiver débito de ICMS declarado e não pago, inscrito ou não em dívida ativa, relativamente a seis períodos de apuração, consecutivos ou não, nos doze meses anteriores. No caso de dívida ativa, a norma estabelece ainda valor superior a 40.000 Unidades Fiscais do Estado de São Paulo (R$ 1,1 milhão) que correspondam a mais de 30% do patrimônio líquido, ou a mais de 25% do valor total das operações de saídas e prestações de serviços realizadas nos doze meses anteriores.

2 – Santa Catarina – O decreto nº 434, de 23/01/2020, caracteriza a figura do devedor contumaz. Segundo a legislação catarinense, devedor contumaz é aquele que deixa de recolher o imposto declarado relativo a oito períodos, sucessivos ou não, dentro dos últimos 12 meses, cujo valor ultrapasse R$ 1 milhão, além do contribuinte que tiver créditos tributários inscritos em dívida ativa em valor superior a R$ 20 milhões. Com o objetivo de identificar contribuintes com esse perfil, a Secretaria da Fazenda de Santa Catarina (SEF/SC) lançou, em janeiro deste ano, o novo sistema de verificação de débitos. O Sistema de Administração Tributária (S@T) irá processar periodicamente as informações fiscais constantes no banco de dados e, caso seja verificado que algum contribuinte atenda aos requisitos previstos na legislação, a SEF/SC encaminhará uma comunicação para que a situação fiscal seja regularizada em até 30 dias.

3 – Paraná – O Estado do Paraná publicou o Decreto Lei nº 3.864/2016, que qualifica a figura do Devedor Contumaz de ICMS, estabelecendo também que a CRE (Coordenação da Receita do Estado do PR) poderá determinar um regime especial de controle, fiscalização e de pagamento aos contribuintes considerados devedores contumazes. Entre as restrições impostas estão impedimento à utilização de benefícios ou incentivos fiscais relativos ao ICMS, cancelamento da inscrição no Cadastro de Contribuintes do ICMS – CAD/ICMS.

4 – Rio Grande do Sul – A Lei nº 13.711/2011 define expressamente que “será considerado como devedor contumaz e ficará submetido a regime especial de fiscalização, conforme disposto em regulamento, quando qualquer de seus estabelecimentos situados no Estado, sistematicamente, deixar de recolher o ICMS, devido nos prazos previstos no Regulamento do Imposto sobre Operações Relativas à Circulação de Mercadorias”. E no que diz respeito aos prazos: em oito meses de apuração do imposto nos últimos doze meses anteriores ao corrente.

5 – Bahia – No estado, a norma que rege a questão é a Lei 13.199/2014. Deixar de pagar o ICMS por três meses seguidos ou alternados é suficiente para que um contribuinte seja considerado um devedor contumaz, podendo estar sujeito ao Regime Especial de Fiscalização e Pagamento. A sistemática prevê plantões do Fisco nas empresas, garantindo que ocorrerá o pagamento do imposto a cada entrada e saída de mercadoria.

6 – Goiás – De acordo com a Lei 19.665/2017, será considerado devedor contumaz aquele que deixar de recolher ICMS declarado em documento por quatro meses seguidos ou oito meses intercalados nos doze meses anteriores ao último inadimplemento, nesses casos a lei estabelece o valor mínimo de R$ 100 mil. Além disso, também serão considerados na categoria aqueles que têm crédito tributário inscrito em dívida ativa, relativo ao ICMS declarado e não recolhido no prazo legal, que abranja mais de quatro períodos de apuração e ultrapasse valores a serem ainda regulamentados.

7 – Espírito Santo – A Lei Nº 9907/12 determina que o contribuinte será considerado devedor contumaz e poderá ser submetido a regime especial de fiscalização quando, reiteradamente, deixar de recolher o imposto devido na forma e nos prazos regulamentares. No que diz respeito ao prazo, cinco meses consecutivos ou alternados. É considerado devedor contumaz aquele que tenha débitos inscritos em dívida ativa, cujo valor total seja superior a três vezes o montante do seu patrimônio líquido, apurado no seu último balanço patrimonial.

8 – Alagoas – A Lei Nº 7747/15 determina que é considerado devedor contumaz aquele que deixar de recolher o imposto declarado, pelos períodos (consecutivos ou alternados) de três meses, na hipótese de contribuinte beneficiário de tratamento tributário diferenciado ou favorecido; e seis meses nos demais casos.

É também considerado devedor contumaz o contribuinte que deixar de recolher por dois meses consecutivos, ou alternados, o imposto retido em razão de substituição tributária; ou tiver créditos tributários inscritos em Dívida Ativa, em valor que ultrapasse:

- R$ 250.000, considerados todos os estabelecimentos da empresa;

- 30% do patrimônio conhecido da empresa, observado o disposto no § 2º da lei; ou

- 30% do valor total das operações e prestações do ano imediatamente anterior.

9 – Pernambuco – A Lei 16.472/2018 determina que o devedor contumaz fica sujeito à impedimento de utilização de benefícios, ou incentivos fiscais previstos em regimes, ou sistemáticas de tributação e recolhimento do ICMS, suspensão do diferimento do pagamento do imposto; exigência de apresentação periódica de informações econômicas, patrimoniais e financeiras; retenção, para averiguação, de todas as mercadorias em trânsito por ele remetidas ou a ele destinadas; exigência da apresentação das suas cinco últimas declarações do Imposto de Renda, bem como dos seus sócios.

10 – Mato Grosso – A Lei Nº 11081/20 considera como devedor contumaz o contribuinte que, alternativamente, deixa de recolher o ICMS declarado por quatro meses consecutivos ou oito meses intercalados, nos 12 (doze) meses anteriores ao último inadimplemento. A lei também inclui casos em que exista crédito tributário inscrito em dívida ativa relativo ao ICMS declarado e não recolhido no prazo legal, abrangendo mais de quatro períodos de apuração, em valor e/ou percentual que exceda os critérios mínimos fixados no regulamento da Lei.

11 – Ceará – A Lei nº 17.354/2020 considera como devedor contumaz:

1 – Os inscritos ou não em Dívida Ativa, desde que considerados os créditos tributários devidos por todos os estabelecimentos matriz e filial do mesmo contribuinte situados no estado, abranjam seis períodos de apuração seguidos em mora, ou oito períodos intercalados nos 12 meses anteriores ao último inadimplemento; ou

2 – Os inscritos em Dívida Ativa, desde que considerados os créditos tributários devidos por todos os estabelecimentos matriz e filial do mesmo contribuinte situados no estado, abranjam mais de quatro períodos de apuração nas situações em que o somatório dos respectivos créditos tributários vier a ultrapassar os valores ou percentuais estabelecidos em regulamento.

O Comitê Interinstitucional de Recuperação de Ativos (CIRA) poderá recomendar a suspensão da inscrição do contribuinte devedor contumaz quando restarem frustradas as tentativas de satisfação do crédito tributário pelas vias administrativa e judicial.

12 – Maranhão – A Lei Nº 11184/19 considera como devedor contumaz o contribuinte que:

1 – Deixar de recolher, no todo ou em parte, o ICMS devido nos prazos legais, declarado em arquivo digital de entrega obrigatória, relativo a oito períodos de apuração do imposto, nos doze meses anteriores ao corrente, considerados todos os estabelecimentos da empresa; ou

2 – Tiver créditos tributários inscritos em dívida ativa em valor superior a R$ 200.000,00, decorrente de imposto não declarado, em oito períodos de apuração do imposto, nos doze meses anteriores ao corrente, considerados todos os estabelecimentos da empresa; ou

3 – Tiver créditos tributários inscritos em dívida ativa que ultrapasse a 30% do seu patrimônio conhecido, ou 25% do faturamento anual declarado.

13 – Pará – A Secretaria de Estado da Fazenda (Sefa) implantou, por meio da lei estadual 8.877/2019, a dosimetria em multas do ICMS, que é graduação da pena, amparada no princípio da proporcionalidade. Caracteriza inadimplência contumaz, isolada ou cumulativamente:

1 – A falta de recolhimento do imposto devido em 2/3 dos períodos de referência de qualquer ano calendário;

2 – A existência de créditos tributários exigíveis em valor que ultrapasse 40% do faturamento anual.”

14 – Paraíba – No estado, é a Lei Nº 11247/18 que aborda a questão do devedor contumaz. A Secretaria de Estado da Receita deverá declarar como devedor contumaz o contribuinte do ICMS que se enquadrar em uma das seguintes condições:

1 – Sistematicamente deixar de recolher, no prazo regulamentar, o imposto declarado na Escrituração Fiscal Digital – EFD por qualquer de seus estabelecimentos localizados no estado, relativo a oito períodos de apuração, sucessivos ou não, nos últimos 12 meses;

2 – Sistematicamente deixar de recolher, no prazo regulamentar, mais de 70% do imposto declarado na Escrituração Fiscal Digital – EFD pela totalidade dos seus estabelecimentos localizados no estado, nos últimos 12 meses;

3 – Tiver créditos tributários inscritos em Dívida Ativa do Estado da Paraíba em valor superior a 8.000 UFR-PB, referente à totalidade dos seus estabelecimentos localizados no estado.

15 – Rio Grande do Norte – A Lei Nº 1049715/19 instituiu o Programa de Estímulo à Regularidade Tributária, denominado Contribuinte Exemplar. Será considerado devedor contumaz, para efeito da lei estadual, o contribuinte que:

1 – Deixar de recolher o imposto devido por três meses consecutivos ou seis meses alternados; ou

2 – Tiver créditos tributários inscritos em Dívida Ativa referentes à falta de recolhimento do imposto, no todo ou em parte, apurado e declarado, em valor que ultrapasse R$ 250.000,00, considerados todos os estabelecimentos da empresa; ou 30% (trinta por cento) do valor total das operações e prestações nos doze meses imediatamente anteriores.

LEIA TAMBÉM